Suiza ha estallado una bomba en el mercado de cocos de la banca europea. La noticia de que los tenedores de este tipo de deuda emitida por Credit Suisse pierden toda su inversión, por 16.000 millones de euros, en la venta del banco a UBS ha supuesto una tremenda sacudida. Las autoridades suizas han roto con el principio asumido por el mercado de que, en caso de resolución bancaria, los titulares de acciones pierden su dinero antes que los de bonos contingentes convertibles. Y aunque el BCE ha insistido en que en la banca de la zona euro, las acciones van a estar siempre en primera línea de fuego para asumir pérdidas en la caída de un banco, en el mercado de capitales no se esperan emisiones de cocos por una buena temporada.

Este parón no va a ser en todo caso un problema para las entidades españolas. Los bancos españoles ya han ido haciendo los deberes y aprovecharon el óptimo momento de principios de año para lanzar emisiones de cocos con las que cumplir con los requisitos regulatorios. Así, los bancos deben construir un colchón de deuda con capacidad de absorber pérdidas y del que los bonos contingentes convertibles forman una parte importante. Tienen de hecho una consideración muy similar a la de las acciones y contribuyen de este modo a reforzar los niveles de solvencia: cuando las ratios de capital de un banco descienden de determinado nivel, el coco pasa a considerarse como acción. Para los bancos, la emisión de cocos es, por tanto, una vía con la que apuntalar sus ratios de solvencia.

La emisión de estos títulos es, con diferencia, la más costosa para las entidades y promete serlo aún más no solo por las alzas de tipos de interés sino por la desconfianza de los inversores hacia este instrumento que ha sembrado la caída de Credit Suisse. Los bancos españoles no van a tener sin embargo que verse presionados para lanzar nuevas emisiones de cocos en el corto plazo. CaixaBank, Sabadell, Ibercaja y Bankinter realizaron colocaciones de este tipo de deuda en el inicio de año. Y en el horizonte a más corto plazo, no hay previstas ventanas de amortización anticipada de estos títulos que vayan a suponer un problema para las entidades españolas.

Los cocos se emiten con carácter perpetuo, sin fecha de vencimiento, pero existe la opción de su amortización anticipada normalmente al cabo de cinco años. Durante los largos años de tipos cero, ese solía ser el momento en que las entidades optaban por amortizar la emisión y lanzar una nueva con un coste inferior. Al recurrir a la amortización de ese coco para favorecer un menor coste de la deuda, era necesario su reemplazo por una nueva colocación. De lo contrario, habría un impacto en los niveles de capital que la entidad tendría que solventar.

Las alzas de tipos sin embargo dieron al traste con ese esquema. Y lo sucedido con los cocos de Credit Suisse va a obstaculizar las nuevas emisiones por un tiempo, de ahí la importancia de las emisiones de este activo que ya ha realizado este año la banca española.

Ibercaja afronta la opción de cancelación anticipada de un coco por 350 millones al 7% el próximo 4 de abril. La entidad ya comunicó en febrero que amortizará esa emisión, para la que ya cuenta con un recambio gracias a la colocación de cocos que realizó en enero, por 350 millones al 9,125%. Se libra por tanto del dilema que bien podría planteársele si no se hubiera anticipado a lanzar cocos en el inicio de año y por el que ya pasó Banco Sabadell en octubre.

El precedente de Sabadell

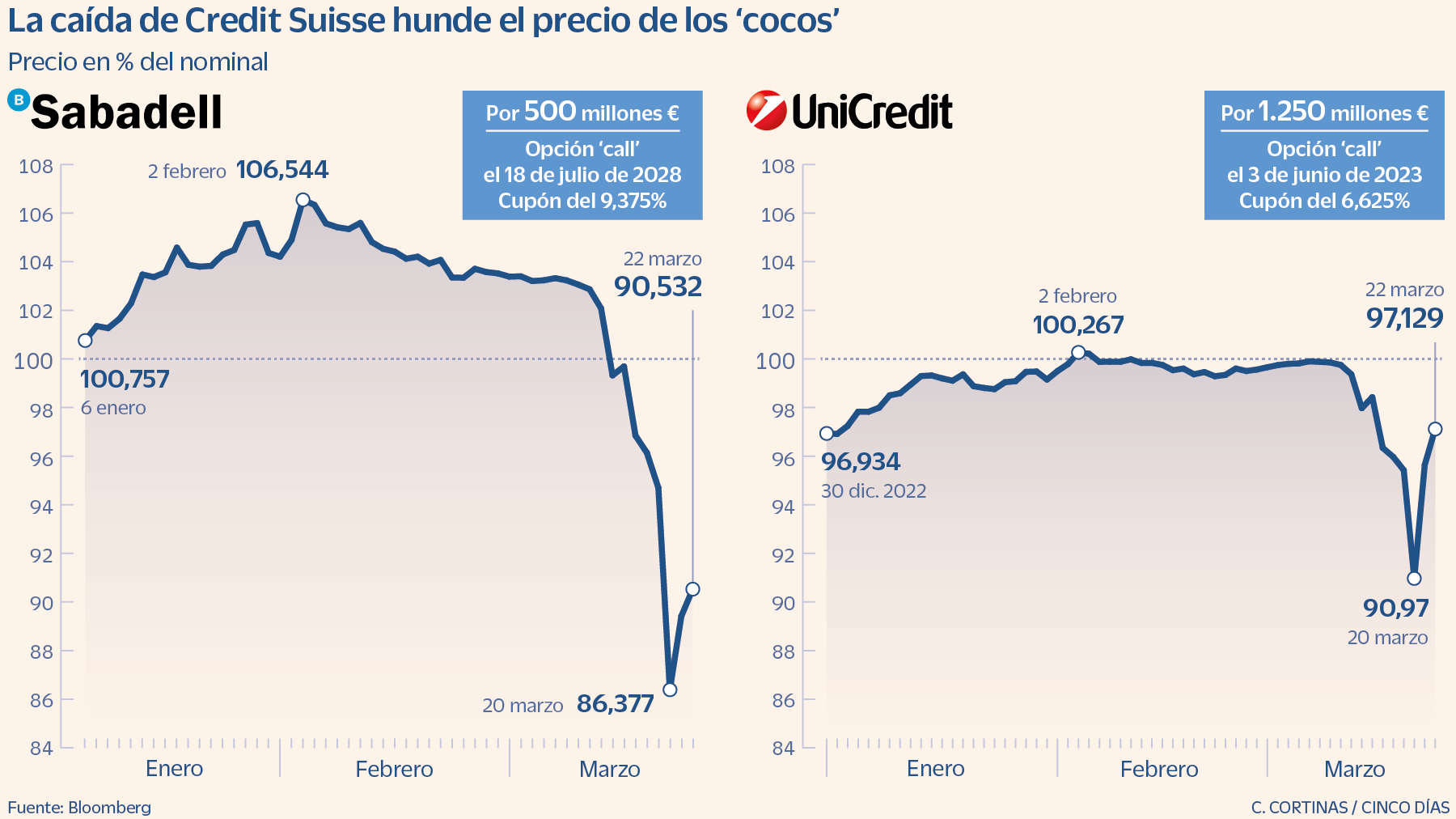

Sabadell renunció entonces a amortizar un coco por 400 millones de euros y cupón del 6,125%, a causa del elevado coste de financiación por las alzas de tipos. Fue de hecho la primera entidad que tomaba esta decisión desde junio de 2020, en plena pandemia. Pero se reservó la opción de amortizarlo más adelante, como así hizo. Canceló esa emisión en enero y lanzó una nueva colocación por 500 millones de euros con un cupón, eso sí, muy superior, del 9,375%.

Fuentes financieras señalan que, llegado el caso, la alternativa más eficiente para un banco que afronte la opción de cancelación anticipada de un coco será seguir la fórmula por la que se decantó Sabadell: renunciar a su amortización, extenderlo en el tiempo y amortizarlo y reemplazarlo por uno nuevo cuando el momento de mercado sea más propicio. En el más corto plazo, la entidad que se verá en esa tesitura será Unicredit. Su coco por 1.250 millones de euros al 6,625% tiene opción de cancelación el próximo 6 de junio, momento en el que quizá aún este mercado no se haya recuperado del todo del golpe de Credit Suisse.

CaixaBank, Santander y BBVA también afrontan ventanas de cancelación anticipada para sus cocos en septiembre y Abanca, en el mes de octubre, si bien para entonces la emisión de este tipo de deuda podría haberse estabilizado.

Javier González, responsable de mercado de capitales para entidades financieras de BNP Paribas en España y Portugal, reconoce que “la recuperación del mercado de cocos no será inmediata. Es muy probable que algunos inversores institucionales, no tan frecuentes en este tipo de activo de deuda, salgan de este mercado por una temporada. Habrá un tiempo en que los emisores de estos bonos probablemente tengan que pagar más”.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días

La agenda de Cinco Días

Las citas económicas más importantes del día, con las claves y el contexto para entender su alcance

Recíbela