Quedan apenas dos semanas para que termine el año, tiempo suficiente para tomar algunas decisiones con las que rebajar la factura por la declaración de la renta de 2024. Algunas son decisiones sencillas, que pueden comunicarse en estos días a la empresa para rebajar los rendimientos del trabajo por los que habrá que tributar. Y otras requieren algo más de planificación y cálculo, como por ejemplo aflorar minusvalías con tal de reducir las rentas del ahorro obtenidas en 2024. En todo caso, aún hay tiempo para apurar al máximo los beneficios fiscales, como los que también pueden obtenerse al aportar a un plan de pensiones, alquilar una vivienda o apostar por la eficiencia energética en el hogar o con la compra de un coche eléctrico. Además, en 2025 se elevará el tipo máximo de las rentas del ahorro, del 28% al 30%, una subida que deben tener en cuenta quienes tengan previsto amasar importantes plusvalías.

Compensar pérdidas con ganancias

En un año de notables subidas en Bolsa, y de algún contratiempo en la renta fija, el inversor puede rebajar las ganancias por las que pagará impuestos aflorando minusvalías. Por un lado, puede compensar por ejemplo lo ganado con dividendos y seguros con lo perdido en bonos. Y por otro lado, rebajar por ejemplo las ganancias patrimoniales de la venta de una casa con las pérdidas en Bolsa o fondos de inversión. Y si después de compensar pérdidas y ganancias en cada uno de esos bloques -rendimientos del capital (seguros, dividendos y bonos) y ganancias patrimoniales (Bolsa, inmuebles y fondos)- aún quedan rentas negativas, se puede compensar el saldo de ambas partidas, con un límite del 25%. Es decir, lo perdido en bonos puede llegar a compensar lo ganado en Bolsa. Además, si el inversor tiene una pérdida patrimonial pendiente de compensar de hace cuatro años o menos, puede plantearse la venta de un activo con plusvalías latentes antes de 31 de diciembre para no perder definitivamente la opción de reducir el pago de impuestos con esa minusvalía anterior.

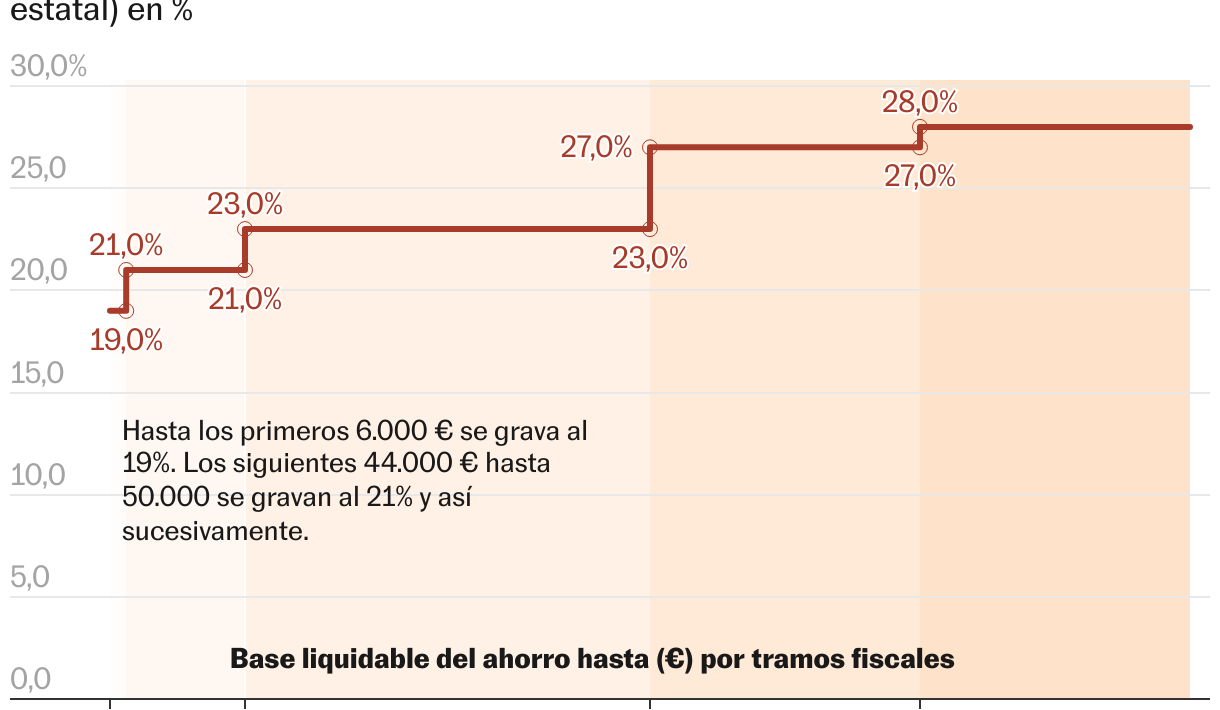

El inversor que vaya a cosechar una ganancia muy elevada también deberá tener en cuenta que en 2025 el tipo máximo de las rentas del ahorro será superior. Pasará del 28% al 30% para la base liquidable que exceda de 300.000 euros. Contar con los tiempos es otro consejo para quien se haya beneficiado del rally de las criptomonedas. Si se tiene pensado vender, bien puede ser aconsejable retrasar esa venta al 1 de enero del nuevo año para diferir el pago de impuestos en año y medio, pues la ganancia se incluirá en la declaración de 2025, que se presentará entre abril y junio de 2026, según recuerdan desde el REAF.

Rendimientos del trabajo

Los últimos días del año son el momento propicio para confirmar con la empresa o solicitar por primera vez el cobro en especie de algunos rendimientos del trabajo que están exentos de tributar. Así, es posible pactar con la empresa la percepción del cheque guardería, el seguro de salud o el vale de comida. De este modo se reducirá la cuantía de los rendimiento del trabajo por los que tributa el empleado. En el caso del seguro médico es necesario que el tomador del seguro sea la empresa que otorga tal retribución al trabajador.

Planes de pensiones

La aportación a planes de pensiones es un recurso clásico para rebajar la base imponible de la declaración de la renta. El ahorrador puede aportar hasta 1.500 euros a un plan de pensiones individual y el máximo que podrá deducirse será la menor de estas dos cantidades: esos 1.500 euros al año o el 30% de los rendimientos netos del trabajo y actividades económicas. Además, se podrán hacer aportaciones de hasta 8.500 euros a los planes de pensiones de empleo, contando para este límite con la cuantía que aporta el trabajador y la que aporta la propia empresa. El dinero que un trabajador podrá aportar a su plan de empleo dependerá, de hecho, de lo que aporte su empresa y de la aplicación de determinados coeficientes. Y esa cuantía de aportación al plan por parte del empleado solo podrá superar a la de empresa cuando el salario no sea mayor de los 60.000 euros.

Por ejemplo, en el caso de un trabajador con rendimientos del trabajo de menos de 60.000 euros, y al que la empresa pone 500 euros al año en su plan de empleo, podrá hacer aportaciones de su bolsillo al vehículo de inversión por 1.250 euros. Es el resultado de aplicar a los 500 euros un coeficiente de 2,5. Así, el total que computará dentro del límite de los 8.500 de aportación a los planes de empleo será 1.750 euros: los 500 euros que pone la empresa más los 1.250 euros que pone el trabajador.

En el caso de los autónomos, pueden aportar a su plan de pensiones individual 1.500 euros y, adicionalmente, pueden complementar el ahorro a través de un plan de pensiones de empleo simplificado, con aportaciones de hasta 4.250 euros.

El rescate del plan de pensiones también requiere de planificación financiera para aprovechar al máximo ciertos beneficios fiscales, sin olvidar que los rendimientos tributarán no según las rentas del ahorro sino según las del trabajo. Quien se haya jubilado en 2022 y aún no haya rescatado su plan de pensiones, tiene hasta final de este año para reembolsar todo o parte en forma de capital, lo que le dará derecho a una reducción del 40% pero solo sobre el importe de la prestación correspondiente a las aportaciones realizadas con anterioridad al año 2007. Si se ha jubilado este año, tendrá de plazo para rescatar el plan en forma de capital beneficiándose de esa reducción del 40% hasta 31 de diciembre de 2026.

Alquiler de vivienda

El alquiler de una casa para su uso como vivienda habitual tiene ventajas fiscales para el casero. De entrada, es posible deducirse gastos como el pago de la contribución, la comunidad de vecinos o las obras de mejora, de modo que si hay que pintar la casa o realizar alguna obra, lo aconsejable es hacerlo antes de que acabe el año para rebajar el rendimiento neto que estará subjeto al pago de impuestos.

Por su parte el arrendador puede disfrutar de una reducción en su declaración de la renta del 60% de los ingresos si el contrato se firmó antes del 26 de mayo de 2023. Pero si se ha hecho un nuevo contrato de alquiler en 2024, hay que tener en cuenta que la reducción pasa a ser del 50% con carácter general. Podrá ser muy superior si la vivienda está en una zona declarada tensionada, algo que de momento solo sucede en Cataluña y de forma puntual en País Vasco. Así, en tales zonas tensionadas la reducción podrá ser del 90% si el mismo arrendador firma un nuevo contrato con una rebaja de la renta de al menos el 5% respecto al contrato anterior. Y si no se cumple ese requisito, la reducción queda en el 70% al alquilar por primera vez una vivienda en zona tensionada a un inquilino de entre 18 y 35 años.

Vivienda habitual

La deducción por la compra de la vivienda habitual fue durante largo tiempo el beneficio fiscal estrella de la declaración de la renta. Ya solo lo disfrutan quienes adquirieran su casa antes del 1 de enero de 2013, que pueden deducirse un 15% de lo pagado en la hipoteca durante el año, sobre un máximo de 9.040 euros. Es decir, la rebaja fiscal máxima es de 1.356 euros. Así, quien tenga opción a este beneficio fiscal, aún está a tiempo de amortizar anticipadamente y apurar el tope de 9.040 euros. Desde el REAF recuerdan que, de acuerdo con un novedoso criterio del Tribunal Económico-Administrativo Central, si el propietario no se aplicó la deducción antes de 2013 porque no estaba obligado a presentar la declaración o por falta de cuota, esto no le impide aplicarla en los ejercicios posteriores.

En el caso de haber vendido este año la vivienda habitual, la ganancia queda exenta siempre que se reinvierta en la compra de una nueva vivienda para vivir en el plazo de dos años desde la fecha de la venta. También están exentas las ganancias obtenidas por la venta de la vivienda habitual por los contribuyentes mayores de 65 años y también por personas dependientes severos o grandes dependientes.

Eficiencia energética

Si se ha hecho obras en casa este año para mejorar la eficiencia energética, o en una que se tenga alquilada con ese mismo fin, hay que asegurarse de contar con el correspondiente certificado de eficiencia energética antes del 31 de diciembre para poder beneficiarse de importantes deducciones. Por algo tan básico como un cambio de ventanas, se puede disfrutar de una deducción de entre el 20% y el 40% del gasto, en función del ahorro energético conseguido y siempre que el pago no haya sido en efectivo. Así, la deducción es de un 20% hasta un máximo de 5.000 euros de las obras que reduzcan un 7% la demanda de calefacción y refrigeración, como, por ejemplo, la sustitución de ventanas por otras con doble acristalamiento o el cambio de una caldera por otra de biomasa. La deducción sube al 40% si las obras permiten un ahorro del 30% en la energía que mejore la calificación energética de la vivienda a una clase energética A o B, como, por ejemplo, el aislamiento térmico en paredes o falsos techos, la instalación de sistemas de calefacción o frío por aerotermia.

Coche eléctrico

Si se está pensando cambiar de vehículo, puede ser aconsejable adquirir un eléctrico enchufable nuevo antes de 31 de diciembre, lo que permite beneficiarse de una deducción del 15% de la compra, con una base máxima de 20.000 euros. La deducción no se aplica a los denominados vehículos “kilómetro cero” y el precio de adquisición no puede superar los 45.000 euros sin IVA. Otra posibilidad de reducir la factura fiscal es instalar en la vivienda antes de 31 de diciembre sistemas de recarga de batería para vehículos eléctricos para uso particular, no vinculado a una actividad económica. Se podrá deducir un 15%, con una base máxima anual de 4.000 euros.

Desde el REAF también recuerdan que los empresarios o profesionales que estén considerando adquirir un vehículo eléctrico deberían hacerlo antes de final de año, ya que las adquisiciones de estos vehículos realizadas durante 2024 permiten una amortización libre, lo que reduce el rendimiento neto de actividades económicas.

Donativos

El atractivo fiscal de los donativos ha aumentado en 2024 y se hará notar en la declaración de la renta del ejercicio. Las aportaciones a asociaciones sin ánimo de lucro permiten una deducción del 80% de los primeros 250 euros y del 40% sobre el resto del dinero que se haya donado, que antes era del 35%. Además, si en los dos últimos años se ha donado a una misma entidad un importe igual o superior al del ejercicio anterior, la cuantía que exceda de 250 euros tendrá una deducción del 45%.

En Gestha recuerdan que las cuotas de afiliación y aportaciones a partidos políticos pueden reportar al contribuyente algún beneficio adicional, ya que suponen una deducción del 20%, limitada a una base máxima de 600 euros. Además, las cuotas sindicales y de colegios profesionales deducen de los rendimientos del trabajo -si bien las últimas con un límite de 500 euros-, así como los gastos de defensa jurídica de litigios en la relación laboral con el límite de 300 euros anuales.