Las buenas noticias para los hipotecados se prolongarán durante 2025. Si este año el coste medio de las hipotecas (fijas, variables y mixtas) a octubre se situaba en el 3,20%, frente al 3,94% de octubre de 2023, la tendencia a la baja continuará a lo largo de todo 2025. Los expertos consultados se muestran muy optimistas sobre las rebajas en el coste de pedir dinero para comprar una vivienda, tanto por las esperadas bajadas del Banco Central Europeo (BCE) como por la ya demostrada competencia entre las entidades financieras, que volverán a hacer de la hipoteca su producto estrella.

Las rebajas nos han situado, además, como el segundo país europeo con las hipotecas más baratas, solo superado por Malta. Pero para que se cumplan estas premisas, el BCE debe seguir con su recorte de tipos, que se enfrenta a dos fuerzas contrapuestas: el riesgo de un alza en la inflación y el escaso crecimiento económico en el Viejo Continente. Para los analistas pesará más la debilidad de las economías en un consenso casi unánime del mercado y que se ha visto reforzado con los mensajes lanzados por Christine Lagarde tras la reunión del BCE de este jueves, sin que se descarten recortes de tipos de medio punto.

Karsten Junius, economista jefe en J. Safra Sarasin Sustainable AM apunta a que después de la bajada de tipos de esta semana, “esperamos otros cuatro recortes de tipos de 25 puntos básicos en las cuatro primeras reuniones de 2025, lo que dejaría el tipo de depósito en el 2% en junio”. Es una idea en la que también se apoya el analista de mercados Manuel Pinto: “La debilidad económica de Europa, el enfriamiento general del empleo que limitará el crecimiento de los servicios, y las pocas herramientas actuales de crecimiento debido a la gran emisión de deuda actual, hace que en el corto plazo el principal motor económico en la zona común sean las medidas de estímulo del BCE, por lo que esperamos que a partir de 2025 el programa de recorte de tipos se intensifique de nuevo empujando a la baja la cotización del euríbor”, explica.

Los expertos ven el precio del dinero que marca el BCE al 2% a mediados del próximo año

Esta situación de bajada del precio del dinero tendrá su lógico reflejo en las hipotecas a través del euríbor, al que se ligan la mayor parte de los préstamos a tipo variable. Estefanía González, directora de comunicación y contenidos del buscador Kelisto, también se apunta a ver el precio del dinero entre el 2 y el 2,25% a mediados del próximo año, siempre que no venga a aguar la fiesta una subida de la inflación por las medidas que tome el nuevo presidente Donald Trump a partir de enero, la situación de Oriente Medio, la guerra de Ucrania o “cualquier cambio de rumbo que afectaría directamente a los costes, sobre todo, energéticos y por ende a la inflación”, explica.

Esta experta espera rebajas de entre un 5% y un 10% en las hipotecas, con especial énfasis en las fijas y mixtas. Así, “no sería extraño ver el interés medio de las hipotecas fijas rondando el 2,6% en ofertas estándar, lo que significa que podríamos ver las mejores ofertas del mercado en el 2,2% y 2,3% TIN (Tipo de Interés Nominal) y que, negociando, podríamos llegar a tipos del 1,5 y 1,7% TIN”, concluye. A este TIN que refleja únicamente el coste del préstamo, habría que añadirle los gastos asociados al préstamo, como la comisión de apertura, la comisión de amortización anticipada, la tasación o la comisión de cancelación para obtener la más popular TAE (Tasa Anual Equivalente), referencia que el Banco de España aconseja usar de cara a las comparaciones.

El euríbor ha experimentado en este 2024 una pronunciada caída que explica el abaratamiento de las hipotecas. Cerró el pasado año en el 3,67% y en estos días de diciembre la media es del 2,40%. Leyre López, analista de la Asociación Hipotecaria Española (AHE), espera que se produzcan nuevos descensos en este índice de referencia a lo largo del próximo año, aunque serán más moderados: desde el 2,4% actual hasta el 2%. “Todo dependerá de las decisiones del BCE, de que se confirme que los precios están controlados. Además, en la oferta actual de los propios bancos ya se están descontando nuevos descensos”, explica.

La analista considera que el abaratamiento hipotecario también tendrá consecuencias a la hora de elegir el tipo de préstamo. “Con las nuevas ofertas, que son muy competitivas, las hipotecas fijas vuelven a coger fuerza después de un 2023 en el que los mixtos fueron protagonistas”. Y añade: “En un ambiente de guerra hipotecaria, los hipotecados se van a mixtos y fijos con los que se aseguran la cuota que van a pagar. En los mixtos la seguridad de la cuota es solo durante los primeros años que son, además, aquellos en los que más intereses se pagan”, concluye.

Desde la AHE apuntan que la caída de las tasas favorece contratar préstamos fijos o mixtos

Ricardo Gulias, director de RN Tu solución hipotecaria, destaca una situación novedosa: “Tememos el precio del dinero al 3%, euríbor al 2,40% e hipotecas con un TIN del 1,85% (hace cuatro meses al 2,5%) en fijas y del 1,20% en mixtas los primeros cinco años. Hemos vuelto a precios de 2022″. El optimismo de este experto sobre el devenir en el abaratamiento de las hipotecas se extiende a 2025 ya que, en su opinión la tendencia va hacia tipos por debajo del 2%. “Normalmente, a las ofertas de una entidad le sucedían otras, pero ahora van cuatro o cinco entidades a la vez con tipos por debajo del 2%. La fija va a ser la reina, pero la mixta será muy atractiva por debajo del 1,25%”. Y añade: “vienen muy buenos tipos para las hipotecas. Hay mucha liquidez, mucha competencia y la hipoteca es el producto que más fideliza al cliente con el banco. Otra cosa será el precio de la vivienda, que estimamos suba un 10% en 2025 por la falta de producto y veremos burbuja en las zonas buenas. Todas las medidas que ha tomado el Gobierno son inflacionistas para la vivienda”, concluye.

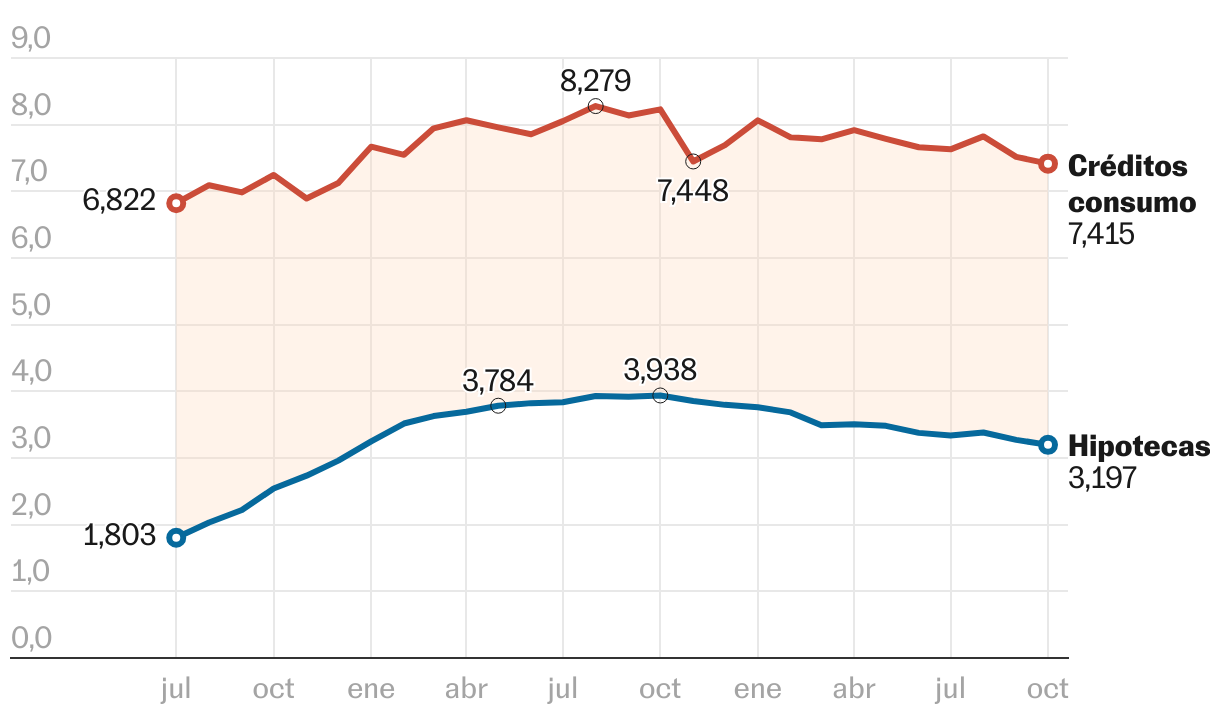

Crédito al consumo

Las bajadas del precio del dinero y del euríbor no han tenido un reflejo tan claro en los préstamos al consumo. Es más, se produce la paradoja de que el tipo de las tarjetas de crédito ha subido. Con los últimos datos del Banco de España a cierre de octubre el tipo de las nuevas operaciones de crédito con tarjetas se situaba en el 18,62%, frente al 18,19% del mismo mes del pasado año. Antonio Luis Gallardo, responsable de estudios de la Asociación de Usuarios Financieros (Asufin), explica también que al margen de las tarjetas, en los préstamos al consumo a más de cinco años el descenso ha sido solo de medio punto hasta el 8,12%, mientras que aquellos que se dan a plazo entre uno y cinco años, ahora pagan de media el 7,37% frente al 8,49% de hace un año.

El momento actual de fuerte consumo no invita a los bancos a abaratar los créditos para compras

Gallardo explica este fenómeno en que “las entidades financieras están aprovechando un consumo muy fuerte que explica la buena marcha del crecimiento del PIB en España. Los préstamos preconcedidos que ofrecen las entidades superan el 10% de tipo nominal y sobrepasan el 11%. Ya veremos en las cuentas de la banca de final de año que el margen de intermediación apenas se va a deteriorar pese a la caída de los tipos de interés. Fuerte demanda y falta de comparación explican los moderados descensos en el coste del crédito al consumo”. Y añade: “en general, los tipos de las Entidades Financieras de Crédito (EFC) son más caros que los que ofrecen los bancos. Hay otro aspecto importante que es la financiación en el punto de venta, que es difícil de negociar. Está basado en estrategias de compra compulsiva que se corresponden con la contratación compulsiva de la financiación. Por ejemplo, en agencias de viaje donde ofrecen financiación suele ser más rentable pedir el crédito al banco y luego abonar el viaje al contado que contratar el préstamo con la propia agencia”, concluye.

Pau Monserrat, experto en productos financieros y economista de Futur Legal, también destaca que los préstamos personales no recogen con tanta profundidad la caída de tipos. “No son un producto donde los bancos compitan. Interesa darlos si el dinero se pide para una inversión como un coche nuevo o la reforma de una casa, pero ponen muchos condicionantes cuando se trata de sobreendeudarse, es decir, pedir dinero para cubrir deudas anteriores o aumentarlas”, indica. Y añade: “no es como en las hipotecas, donde el banco busca fidelizar al cliente y las usan para atraer a nueva clientela, sino que es un servicio que tienen que dar a clientes ya existentes”. El experto añade que el crédito al consumo siempre ha tenido tipos elevados, que en los últimos años que se mueven entre el 7% y el 11%, y se ha mantenido estable a un nivel alto “incluso cuando los tipos del euríbor eran negativos”.

El panorama para 2025 será, pues, muy favorable para las hipotecas pero no tanto para los créditos al consumo o personales. Sin duda, la oportunidad estará en endeudarse a tipos que van a recordar a los niveles anteriores al brusco giro que dio la política monetaria en 2022.

Dura competencia en los tipos

Mejora de las ofertas fijas. La bajada de los tipos de interés del BCE ha propiciado el lanzamiento de ofertas a interés fijo, que son la inmensa mayoría de las que se conceden actualmente. Entre las hipotecas a tipo fijo más competitivas del momento a un plazo de 25 años se sitúan las de Coinc al 3,03% TAE, Evo Banco al 3,18% TAE y el Banco Santander al 3,22% TAE. Les siguen Openbank al 3,28% TAE, MyInvestor al 3,30% TAE, Bankinter al 3,40% TAE y el BBVA al 3,71% TAE. Para lograr estos tipos es necesario cumplir con las condiciones que cada entidad exige a su cliente. Aunque desde el comparador Kelisto, destacan el tipo TIN (sin gastos) de la Hipoteca Fija del Sabadell, al 2,6% TIN.

Las mixtas top. Las hipotecas mixtas han tenido un gran impulso también el pasado año y a lo largo de este ejercicio. Ofrecen tipos más bajos que las fijas ya que la seguridad de una cuota inamovible solo es por unos años, normalmente oscilan entre tres y cinco. Entre las más interesantes, se encuentra el 2,10% de la del Sabadell; el 2,20% de Ibercaja; el 2,30% de ING; el 2,35% de Evo Banco; el 2,5% de Abanca; el 2,66% de Openbank: el 2,75% del Santander o el 2,79% de Bankinter para plazos iniciales a tipo fijo de entre tres y cinco años. En estas hipotecas es también más frecuente la negociación con la entidad financiera de acuerdo con el perfil del cliente y también con la vinculación que tenga con la entidad.

Por último, en las hipotecas variables, los diferenciales más bajos se encuentran en Banco Sabadell (euríbor+0,40%), Evo Banco (E+0,48%), KutxaBank (E+0,49%), Unicaja Banco (E+0,50%), el BBVA y Banco Mediolanum (E+0,60%), Coinc y Bankinter (E+,070%), el Santander (E+0,74%) y MyInvestor (E+0,79%).